Требования к финансовой устойчивости страховой компании. Финансовая устойчивость страховщика. Факторы финансовой устойчивости

Понятие финансовой устойчивости и факторов ее составляющих

Финансовая устойчивость - широкое понятие, одним из факторов которого является платежеспособность. Кроме платежеспособности, которая является одним из определяющих факторов финансового состояния, на качество последнего оказывает влияние множество других факторов.

Финансовая устойчивость страховщика определяется во-первых его резервом платежеспособности, т.е. величиной собственных средств, а во-вторых степенью защищенности от катастрофических случайностей, т.е. качеством страхового портфеля.

Значительное влияние на финансовую устойчивость страховых организаций оказывает уровень инфляции. Инфляционные процессы подрывают стимулы экономического роста, повышение эффективности производства на базе научно-технического прогресса.

Во-первых, проявляется влияние на соответствие страховых резервов обязательствам, принятым на себя страховщиком.

Во-вторых, влияние инфляции различно в зависимости от продолжительности действия обязательств страховщика.

В-третьих, инфляция имеет огромное влияние на размещение средств страховых резервов. В целом, в этой сфере деятельности инфляция ставит перед страховщиком те же проблемы, что и перед любыми другими финансовыми компаниями.

В-четвертых, инфляция влияет на инвестиционный доход страховой организации как основу индексирования обязательств.

Наконец, в-пятых, инфляция влияет на состав резервов страховщика. Одним из наиболее распространенных методов борьбы с оттоком страхователей в период инфляции является их участие в прибылях страховщика.

Оплаченный уставный капитал; обоснованные страховые тарифы; соблюдение нормативного соотношения актов и обязательств страховщика; страховые резервы и их размещение – составляющие финансовой устойчивости страховщика

В новой редакции Закона «Об организации страхового дела в РФ» статьей 25 предусмотрено, что «страховщики должны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного минимального размера уставного капитала». Для страховых компаний, занимающихся личным страхованием (кроме накопительных видов страхования) и имущественным страхованием, минимальный размер уставного капитала должен быть не менее 30 млн. рублей. Страховые организации, занимающиеся личным страхованием, включая накопительные виды страхования, а также имущественным страхованием, должны обладать минимальным уставным капиталом в размере 60 млн. рублей.

Традиционно считается, что собственный капитал является тем показателем, который дает обобщенную характеристику финансовой устойчивости, размеров компании и служит основным источником приобретения внеоборотных активов. Долгосрочное финансирование имеет определяющее значение для развития компании. В зависимости от выбранной стратегии та или иная часть собственного капитала может рассматриваться как источник покрытия оборотных активов, необходимых для осуществления компанией своей уставной деятельности. В теории финансового анализа эта часть носит название собственный (чистый) оборотный капитал.

В соответствии с действующим законодательством страховщики обязаны соблюдать нормативные соотношения между активами и принятыми ими страховыми обязательствами. Методика расчета этих соотношений и их нормативные размеры устанавливаются федеральным органом исполнительной власти по надзору за страховой деятельностью. В развитие этого требования закона РФ «Об организации страхового дела в Российской Федерации» приказом Минфина РФ от 2 ноября 2001 г. №90н утверждено «Положение о порядке расчета страховщиками нормативного соотношения активов и принятых ими страховых обязательств».

Утвержденной приказом Росстрахнадзора инструкцией предусмотрено, что для обеспечения платежеспособности размер свободных активов страховщика, исчисленный как разность между общей суммой активов и суммой его обязательств, должен соответствовать нормативному размеру, т.е. должно соблюдаться:

где А - фактический размер активов страховщика;

О - фактический объем обязательств страховщика;

Н - нормативный (т.е.

Минимально допустимый) размер превышения активов страховщика над его обязательствами.

При этом под нормативным соотношением между активами страховщика и принятыми им страховыми обязательствами (нормативный размер маржи платежеспособности) понимается величина, в пределах которой страховщик, исходя из специфики заключенных договоров и объема принятых страховых обязательств, должен обладать собственным капиталом, свободным от любых будущих обязательств, за исключением прав требования учредителей, уменьшенным на величину нематериальных активов и дебиторской задолженности, сроки погашения которой истекли.

В соответствии с Правилами формирования страховых резервов по страхованию иному, чем страхование жизни, утвержденные приказом Минфина РФ от 11 июня 2002 года №51н с последними изменениями от 23 июня 2003 года. В соответствии с данными Правилами страховые резервы по рисковым видам страхования включают:

Резерв незаработанной премии;

Резервы убытков: резерв заявленных, но неурегулированных убытков и резерв произошедших, но незаявленных убытков;

Стабилизационный резерв;

Резерв выравнивания убытков по обязательному страхованию гражданской ответственности владельцев транспортных средств;

Резерв для компенсации расходов на осуществление страховых выплат по обязательному страхованию гражданской ответственности владельцев транспортных средств в последующие годы;

Иные страховые резервы (резерв катастроф, резерв колебания убыточности).

Перестрахование, как финансовая операция, позволяющая достичь финансовой устойчивости

Перестрахование дает возможность предусмотреть все эти случайности, и поэтому потребность в перестраховании можно сформулировать следующим образом:

Возмещение ущерба по единичному риску;

Возмещение ущерба по одному очень крупному риску;

Возмещение ущерба, связанного с наступлением одного катастрофического случая.

Крупный ущерб может возникнуть вследствие:

Сложения убытков по одному страховому случаю;

Более высокого, чем в среднем, количества страховых случаев;

Большего количества потерь в течение одного года вопреки сложившейся тенденции.

Перестрахование решающим образом влияет на обеспечение финансовой устойчивости страховщика. Во-первых, в каждом отдельном виде страхования неизбежно существует большое количество очень крупных или особо крупных рисков, которые одна страховая компания не может взять целиком на себя. В том, что касается особо крупных рисков, она может либо ограничить их принятие с учетом своих финансовых возможностей и пойти путем сострахования с другими страховыми компаниями, действующими на том же рынке, или даже на различных рынках, либо принять большую долю риска с расчетом передачи его части другой страховой компании или компании, занимающейся перестрахованием. Каким именно путем пойдет страховая компания, зависит от выбранного вида страхования, но при этом, что самое главное, это позволит страховой компании лучше защитить себя в случае наступления особо крупных рисков, сократив уровень ответственности по сравнению с взятыми обязательствами. Другими словами, «крупные риски» в ее портфеле сводятся до того уровня, который позволяет страховой компании без опасности для себя принять их.

Во-вторых, с помощью перестрахования можно выравнивать колебания в результатах деятельности страховой компании на протяжении ряда лет, поскольку в перестраховании действует тот же принцип распределения риска, что и в страховании. На результатах деятельности страховой компании в течение одного года могут неблагоприятно сказаться либо существенные потери от большого числа страховых выплат, вызванных наступлением одного страхового случая, либо очень плохие результаты по всему страховому портфелю в течение года. Перестрахование выравнивает такие колебания, тем самым достигается стабильность результатов деятельности страховой компании на протяжении ряда лет, и это крайне важно для обеспечения финансовой устойчивости страховщика.

Для укрепления позиций страховщиков как рыночных субъектов и для оценки их финансовой устойчивости в порядке надзора за страховой деятельностью со стороны государства существуют определённые нормативы, соблюдение которых является обязательным. Порядок расчёта и оценки таких нормативов регулируется рядом документов, прежде всего Законом «Об организации страхового дела в Российской Федерации». В частности, в нём говорится, что гарантиями обеспечения финансовой устойчивости страховщика являются экономически обоснованные страховые тарифы; перестрахование; собственные средства; страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перестрахования, взаимного страхования.

В соответствии со ст. 25 Закона о страховании гарантиями обеспечения финансовой устойчивости Страховщика являются:

экономически обоснованные страховые тарифы;

страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перестрахования, взаимного страхования;

собственные средства;

перестрахование.

Страховые резервы и собственные средства страховщика должны быть обеспечены активами, соответствующими требованиям диверсификации, ликвидности, возвратности и доходности.

Собственные средства страховщиков (за исключением обществ взаимного страхования, осуществляющих страхование исключительно своих членов) включают в себя уставный капитал, резервный капитал, добавочный капитал и нераспределенную прибыль. Состав и структура активов, принимаемых для покрытия собственных средств страховщика, определяется приказом Минфина России от 16.12.05 № 149н (с последующими изменениями и дополнениями).

Страховщики должны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного Законом о страховании минимального размера уставного капитала.

Минимальный размер уставного капитала страховщика определяется п. 3 ст. 25 Закона о страховании.

Страховщик может передать обязательства, принятые им по договорам страхования (страховой портфель), одному страховщику или нескольким страховщикам (замена страховщика), имеющим лицензии на осуществление тех видов страхования, по которым передается страховой портфель, и располагающим достаточными собственными средствами, т.е. соответствующим требованиям платежеспособности с учетом вновь принятых обязательств. Передача страхового портфеля осуществляется в порядке, установленном законодательством РФ.

Передача страхового портфеля не может осуществляться в случае:

заключения договоров страхования, подлежащих передаче, с нарушением законодательства РФ;

несоблюдения страховщиком, принимающим страховой портфель, требований финансовой устойчивости Закона о страховании;

отсутствия выраженного в письменной форме согласия страхователей, застрахованных лиц на замену страховщика;

отсутствия в лицензии, выданной страховщику, принимающему страховой портфель, указания вида страхования, по которому были заключены договоры страхования;

отсутствия у страховщика, передающего страховой портфель, активов, принимаемых для обеспечения страховых резервов (за исключением случаев несостоятельности или банкротства).

Одновременно с передачей страхового портфеля передают активы в размере страховых резервов, соответствующих передаваемым страховым обязательствам. Если правила страхования страховщика, принимающего страховой портфель, не соответствуют правилам страхования страховщика, передающего страховой портфель, изменения условий договоров страхования должны быть согласованы со страхователем.

Достаточность собственных средств страховой компании гарантирует ее платежеспособность при двух условиях: наличие страховых резервов не ниже нормативного уровня и правильная инвестиционная политика.

Другим документом, определяющим финансовые нормативы для страховых организаций, является «Положение о порядке расчёта страховщиками нормативного соотношения активов и принятых ими страховых обязательств», утверждённое приказом Минфина от 02.11.2001 г. №90-н. Данное Положение устанавливает методику ежеквартального расчета маржи платежеспособности, под которой понимается величина, в пределах которой страховщик, исходя из специфики заключенных договоров и объема принятых страховых обязательств, должен обладать или обладает собственным капиталом, свободным от любых будущих обязательств, за исключением прав требования учредителей, уменьшенным на величину нематериальных активов и просроченной дебиторской задолженности. При этом фактический размер маржи платежеспособности страховщика не должен быть меньше нормативного размера маржи платежеспособности страховщика.

В случае если на конец отчетного года фактический размер маржи платежеспособности страховщика превышает нормативный размер маржи платежеспособности менее чем на 30%, страховщик представляет для согласования в Минфин РФ в составе годовой бухгалтерской отчетности план оздоровления финансового положения.

В плане указываются конкретные мероприятия, способствующие стабилизации финансового положения, с указанием срока проведения мероприятия и суммы дохода (экономии), планируемого к получению от данного мероприятия.

При составлении плана приоритет должен отдаваться мероприятиям, приводящим к оздоровлению финансового положения страховщика в максимально сжатые сроки.

В качестве мер финансового оздоровления могут предусматриваться: изменение размера уставного капитала, расширение перестраховочных операций, изменение тарифной политики, сокращение дебиторской и кредиторской задолженности, изменение структуры активов, а также применение других способов поддержания платежеспособности, не противоречащих законодательству Российской Федерации.

Ещё одним важным документом, направленным на стабилизацию финансового положения страховых организаций и страхового рынка в целом является приказ Минфина от 16.12.2005 г. №149-н, содержащий «Требования, предъявляемые к составу и структуре активов, принимаемых для покрытия собственных средств страховщиков» .

В значительной степени финансовая устойчивость страховой организации обеспечивается за счёт поддержания на должном уровне уставного капитала и обеспеченности его чистыми активами, т.е. собственными высоколиквидными средствами. В соответствии с п.3 ст.25 Закона минимальный размер уставного капитала определяется на основе базового размера, равного 30 млн. рублей, и соответствующих коэффициентов (от 1 до 4), установленных в зависимости от характера осуществляемой деятельности.

Величина чистых активов и её положительная динамика являются одним из индикаторов финансового благополучия любой компании, поэтому страховые организации должны регулярно контролировать величину чистых активов. С 2007 г. она определяется в соответствии с совместным приказом от 01.02.2007 г. Минфина РФ №7-н и Федеральной службы по финансовым рынкам от №03-158/пз «Об утверждении порядка оценки стоимости чистых активов страховых организаций, созданных в форме акционерных обществ». Согласно этому документу стоимость чистых активов определяется по данным бухгалтерского баланса страховой организации путём уменьшения суммы активов на сумму пассивов (т.е. на объём обязательств), принимаемых к расчёту. Оценка стоимости чистых активов должна производиться обществом ежеквартально и в конце года на соответствующие отчётные даты и раскрываться в промежуточной и годовой бухгалтерской отчётности.

Обязательным условием обеспечения платежеспособности страховых компаний является соблюдение определенного соотношения активов и обязательств или маржи платежеспособности.

Маржа платежеспособности является гарантией выполнения обязательств страховщика. Согласно Европейским страховым директивам страховщики должны обладать достаточными средствами в форме минимального гарантийного фонда в начале страховой деятельности и собственными средствами для ведения бизнеса, которые служат резервным запасом для выполнения обязательств перед страхователями в любой момент времени.

Вопросам обеспечения платежеспособности страховщиков были посвящены труды Л.А. Орланюк-Малицкой, заложившие научные основы нормативных требований к расчету платежеспособности российских страховщиков. .

В соответствии с Положением о порядке расчета страховщиками нормативного соотношения активов и принятыми ими страховых обязательств (приказ Минфина России от 02.11.01 № 90н, действует в редакции приказа от 14.01.05 № 2н), собственный капитал страховщика рассчитывается как сумма уставного (складочного), добавочного, резервного капиталов, нераспределенной прибыли отчетного года и прошлых лет, уменьшенной на сумму непокрытых убытков отчетного года и прошлых лет, задолженности акционеров (участников) по взносам в уставный (складочный) капитал, собственных акций, выкупленных у ак- ционеров, нематериальных активов и дебиторской задолженности, сроки погашения которой истекли.

Под нормативным соотношением активов и принятых страховых обязательств понимается величина, в пределах которой страховщик должен обладать собственным капиталом, свободным от любых будущих обязательств, за исключением прав требованияучредителей, уменьшенным на величину нематериальных активов и дебиторской задолженности, сроки погашения которой истекли. Эта величина называется фактическим размером маржи платежеспособности.

Нормативный размер маржи платежеспособности по страхованию жизни равен произведению 5% резерва по страхованию жизни на поправочный коэффициент.

Поправочный коэффициент определяется как соотношение резерва по страхованию жизни за минусом доли перестраховщика в резерве по страхованию жизни к величине указанного резерва. Если поправочный коэффициент получается меньше 0,85, то для расчета он принимается равным 0,85.

Поправочный коэффициент, определяется как отношение суммы, включающей:

страховые выплаты, фактически произведенные по договорам страхования, сострахования и начисленные по договорам, принятым в перестрахование, за минусом начисленной доли перестраховщиков в страховых выплатах за! расчетный период;

изменение резерва заявленных, но неурегулированных убытков, и резерва произошедших, но незаявленных убытков, по договорам страхования, сострахования и договорам, принятым в перестрахование, за минусом изменения доли перестраховщиков в указанных резервах за расчетный период;

к сумме (не исключая доли перестраховщиков), включающей:

страховые выплаты, фактически произведенные по договорам страхования, сострахования и начисленные по договорам, принятым в перестрахование, за расчетный период;

изменения резерва заявленных, но неурегулированных убытков, и резерва произошедших, но незаявленных убытков, по договорам страхования, сострахования и договорам, принятым в перестрахование за расчетный период.

обязательств, выход за который вызывает регулирующие действ» со стороны страхового надзора.

Нормативный размер маржи платежеспособности по страхованию иному, чем страхование жизни, равен наибольшему из следующих двух показателей, умноженному на поправочный коэффициент.

Первый показатель рассчитывается на основе страховых премий (взносов) за расчетный период - год (12 мес.), предшествующий отчетной дате, и равен 16% суммы страховых премий (взносов), начисленных по договорам страхования, сострахования и договорам, принятым в перестрахование, за расчетный период, уменьшенный на сумму:

страховых премий (взносов), возвращенных страхователям (перестрахователям) в связи с расторжением (изменением условий) договоров страхования, сострахования и договоров, принятых в перестрахование в расчетный период;

отчислений страховых премий (взносов) по договорам страхования, сострахования в случаях, предусмотренных действующим законодательством, за расчетный период.

Страховщик, работающий менее 12 мес., в качестве расчетного периода для первого показателя принимает период с момента получения впервые лицензии до отчетной даты.

Второй показатель рассчитывается на основе страховых выплат за расчетный период - 3 года (36 мес.), предшествующий отчетной дате, и равен 23% одной третьей части суммы:

страховых выплат, фактически произведенных по договорам страхования, сострахования и начисленных по договорам, принятым в перестрахование, за минусом сумм поступлений, связанных с реализацией перешедшего к страховщику права требования (регресс), которое страхователь (застрахованный, выгодоприобретатель) имеет к лицу, ответственному за убытки, возмещенные в результате страхования, в расчетный период;

изменения резерва заявленных, но неурегулированных убытков и резерва произошедших, но незаявленных убытков, по договорам страхования, сострахования и договорам, принятым в перестрахование, за расчетный период.

Страховщик, работающий по страхованию иному, чем страхование жизни, менее 3 лет, второй показатель не рассчитывает.

Расчетным периодом для вычисления поправочного коэффициента является один год. Поправочный коэффициент рассчитывается как отношение суммы:страховых выплат, фактически произведенных по договорам страхования, сострахования.

Приказом Минфина России от 2 ноября 2001 г. № 90н утверждено Положение о порядке расчета страховщиками нормативно» соотношения активов и принятых ими страховых обязательств.

Под нормативным соотношением между активами и обязательствами страховщика понимается величина (маржа платежеспособности), в преде- лах которой страховщик, исходя из специфики заключенных договоров и объема принятых обязательств, должен обладать собственным капиталом, свободным от любых будущих обязательств, за исключением прав требования учредителей, уменьшенным на величину нематериальных активов и дебиторской задолженности, сроки погашения которой истекли.

Положение устанавливает методику расчета маржи платеже способности и предусматривает обязанность страховщиков на основании данных бухгалтерского учета и отчетности ежеквартально анализировать свое финансовое положение.

Контроль маржи платежеспособности сводится к определению нормативной и фактической маржи платежеспособности и их сопоставлению.

В соответствии с данным Положением предполагается смешанный контроль платежеспособности. Во-первых, страховые организации самостоятельно контролируют свою платежеспособность ежеквартально. Во-вторых, органы страхового надзора контролируют платежеспособность ежегодно. При этом если нормативное соотношение активов и обязательств по итогам года не выполняется, то отчет о платежеспособности страховщиком представляется ежеквартально.

Как обеспеченность средствами для поддержания собственной деятельности организации в течение определенного периода времени, при этом обеспечивая также обслуживание кредитов и займов и выпуск продукции.

Что же касается страховых организаций то, финансовая устойчивость страховщика это его способность исполнять принятые на себя обязательства в рамках подписанных договоров страхования независимо от изменения экономической конъюнктуры.

То есть базисом, который обеспечивает достаточный уровень финансовой устойчивости, служит размер уставного капитала страховой организации и накопленных страховых резервов, а также система перестрахования.

Необходимо отметить, что если страховщик осуществляет несколько видов страхования, то резервы по каждому виду формируются отдельно.

В законе РФ от 27.11.1992 года №4015-1 «Об организации страхового дела в Российской Федерации» вопросам финансовой устойчивости посвящена отдельная глава, причиной такого внимания законодателя к этому вопросу является, несомненно, то что, финансовая устойчивость страховой организации является вопросом ее выживания, так как в сегодняшних условиях нестабильного рынка банкротство может выступать как вероятный результат хозяйственно-финансовой деятельности страховщика.

Факторы финансовой устойчивости

Как на любой другой объект исследования, на финансовую устойчивость страховой организации влияют внутренние и внешние факторы.

К внешним факторам относятся:

- Международные события;

- Инфляция;

- Политическая обстановка;

- Изменения законодательства;

- Конкуренция;

- Налоговая система;

- Взаимодействие с партнерами;

- Экономическая устойчивость страны;

- Экономическое положение отрасли в целом;

- Стихийные бедствия.

К внутренним факторам, влияющим на финансовую устойчивость страховщика, относятся:

- Инвестиционная политика;

- Зависимость от перестраховочного рынка;

- Собственный капитал;

- Страховые резервы;

- Тарифная политика.

К важнейшим факторам финансовой устойчивости отнесем: ценовую политику, сбалансированность страхового портфеля, политику управления затратами, перестрахование, точную оценку страховых обязательств (резервов), управление ликвидностью, инвестиционную политику, достаточность собственного капитала.

Под ценовой политикой подразумеваются принципы и методы, применяемые для исчисления (построения) страховых тарифов, и последующий контроль над использованием этих тарифов и установлением цен на страховые услуги, а также контроль над адекватностью тарифов и взносов (премий).

Требование сбалансированности страхового портфеля определяется необходимостью его (портфеля) соответствия условиям применимости закона больших чисел.

Управление затратами определяется как установление их планового уровня и контроль за соблюдением бюджета расходов, а также оптимизация бизнес-процессов страховой организации в целях снижения элементов себестоимости.

Такие факторы, как перестрахование , оценка страховых обязательств (резервов) и управление ликвидностью, на наш взгляд, в комментариях не нуждаются.

Говоря о достаточности капитала страховщика , мы понимаем ее в широком смысле, вкладывая в это понятие:

- достаточность рискового капитала для выполнения законодательных требований, требований рейтинговых агентств и требований собственной модели оценки потребности в капитале;

- достаточность капитала развития для реализации стратегии страховой организации, т.е. достаточность капитала в обычном, нестраховом смысле как источника средств для создания материальной базы развития компании.

Это приводит к широкому пониманию инвестиционной политики страховщика, куда включаются: размещение средств страховых резервов, размещение рискового капитала, в развитие компании.

Показатели финансовой устойчивости страховщика

В числе первых показателей, характеризующих финансовую устойчивость страховой организации необходимо упомянуть: Соответствие размера уставного капитала нормативному значению (ст. 25 закона РФ от 27.11.1992г. №4015-1). Размещение страховых резервов в соответствии с нормами, установленными Приказом Минфина РФ от 02.07.2012г. №100н.

Коэффициент собственного капитала или коэффициент собственности:

К = (Кс*100)/(О+Кс)

где, Кс - собственный капитал страховой организации; О - общая сумма обязательств страховщика.

Данный показатель определяет долю, в процентном отношении, собственного капитала в общей величине капитала в валюте баланса. Высокий уровень показателя характеризует финансовую независимость, устойчивость страховщика, гарантирует выполнение им обязательств перед страхователями и другими кредиторами. Нормальным значением коэффициента собственно капитала считается значение на уровне 60-70%.

Коэффициент заемного капитала:

К = (З*100)/(З+Кс)

где, З - заемный капитал.

Коэффициент выражает долю, в процентах, заемных (привлеченных) средств в общей величине используемого капитала по итогу бухгалтерского баланса и является обратным показателем коэффициента собственности. Нормальный коэффициент на уровне 30-40%.

В целях определения влияния степени дефицитности средств страховщика на степень финансовой устойчивости применяют коэффициент, разработанный Ф.В. Коньшиным для однородного портфеля и для произвольного портфеля, разбитого на однородные подпортфели:

Где Т - средняя тарифная ставка по страховому портфелю; n - количество застрахованных объектов.

Как видно из формулы, данный показатель находиться в прямой зависимости от размера тарифной ставки и величины страхового портфеля (число застрахованных объектов) и не зависит от страховых сумм. Чем меньше величина коэффициента, тем выше финансовая устойчивость страховой организации.

К недостаткам предложенного коэффициента стоит отнести тот факт что, наиболее точные результаты тогда, когда страховой портфель состоит из объектов с примерно одинаковыми по стоимости рисками (т. е. без катастроф, землетрясений, гибели космических кораблей, самолетов и пр.).

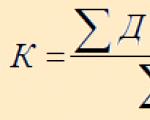

Так как финустойчивость страховщика достаточно сильно зависит от объемов перестрахования, для оценки финансовой устойчивости можно использовать коэффициент финансовой устойчивости страхового фонда :

Где ΣД - сумма доходов за тарифный период; ΣЗФ - сумма средств в запасных фондах; ΣР - сумма расходов за тарифный период.

Финансовая устойчивость страховых операций будет тем выше, чем больше будет коэффициент устойчивости страхового фонда.

Важным фактором, характеризующим финансовую устойчивость страховой организации, является страховых операций, которая выражается отношением балансовой (валовой) прибыли к доходной части:

Однако в силу непроизводственного характера деятельности страховых организаций доход в них не создается, а прибыль формируется за счет перераспределения средств страхователей, т.е. необходимого и прибавочного продукта, созданного в других производственных сферах. Поэтому более корректно будет определять рентабельность страховых операций как показатель уровня доходности (Д), а именно - как отношение общей суммы прибыли за определенный период к совокупной сумме платежей за тот же период:

Где ΣБП - сумма балансовой прибыли за год; ΣСВ - совокупная сумма страховых взносов за год.

Кроме рассмотренных выше, выделяют следующие коэффициенты финансовой устойчивости страховой организации :

- уровень страховых резервов;

- соотношение собственного капитала и обязательств;

- соотношение суммы страховых премий и страховых резервов;

- соотношение оборотного и внеоборотного капитала;

- уровень инвестированного капитала;

- уровень перманентного капитала.

Уровень страховых резервов является одним из важнейших коэффициентов финансовой устойчивости, он показывает долю страховых резервов в капитале страховой организации:

Кср = страховые резервы / всего активов

Чем больше численное значение коэффициента и его рост в динамике, тем выше финансовая устойчивость страховщика в части обеспечения страховой защиты. Значения коэффициента признаются достаточными на уровне 0,7 и более.

Соотношение собственного капитала и обязательств показывает, насколько величина собственного капитала страховой организации превышает величину заемного капитала:

Кск = собственный капитал / обязательства

Принципиально важно иметь численное значение этого коэффициента более 1,0. Чем выше значение показателя, тем более высокая степень платежеспособности страховщика в части погашения своих обязательств, не относящихся к страховой защите клиентов.

Соотношение суммы страховых премий и страховых резервов показывает зависимость роста или уменьшения величины страхового фонда непосредственно от страховой деятельности (суммы страховых премий), данный показатель рассчитывается как:

Кспср = страховые премии по всем видам страхования / страховые резервы

Увеличение численного значения коэффициента при росте объема страховых резервов отражает тенденцию к повышению доверия страхователей к страховщику. Представляет несомненный интерес для анализа сравнение изменений значений темпов роста и прироста коэффициента в целом с изменениями значений числителя и знаменателя.

Соотношение оборотного и внеоборотного капитала показывает изменение структуры капитала страховщика в разрезе его основных двух групп. Значения этого показателя зависят от сроков деятельности страховых организаций на рынке страховых услуг и от экономической ситуации в стране и в регионе. В целом при улучшении экономической ситуации у стабильно развивающихся страховых организаций численное значение коэффициента должно уменьшаться:

Ксо = оборотный капитал / внеоборотный капитал

Значительные колебания значения коэффициента требуют более детального изучения финансовой ситуации, вызвавшей эти изменения.

Уровень инвестированного капитала показывает долю активов страховой организации, направленных в долгосрочные и краткосрочные инвестиции. По колебаниям в динамике численных значений коэффициента можно судить об изменениях в инвестиционной политике анализируемой страховой организации:

Кик = (долгосрочные + краткосрочные финансовые вложения) / всего активов

В зависимости от долгосрочной экономической стратегии страховщика, направленной на повышение финансовой устойчивости и увеличение ликвидности активов, значения коэффициента могут увеличиваться или уменьшаться, но необходимо учитывать, что при расширении страховой деятельности всегда происходит увеличение значений коэффициента.

Уровень перманентного капитала отражает долю всего долгосрочного капитала в активах страховой организации:

Кпк = (собственный капитал + страховые резервы + долгосрочные обязательства) / всего активов

Приведенный коэффициент показывает финансовые возможности и надежность страховой организации в долгосрочной перспективе. Значения коэффициента признаются достаточными на уровне 90%.

Балансовая модель оценки финансовой устойчивости

Оценить финансовую устойчивость страховой организации можно с помощью балансовой модели, которая имеет следующий вид:

Данная модель предлагает перегруппировку статей бухбаланса для выделения однородных, с точки зрения сроков возврата, величин заемных средств.

Таким образом, соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния страховщика. Обеспеченность запасов и затрат источниками формирования является сущностью финансовой устойчивости, тогда как платежеспособность выступает лишь как внешнее ее проявление. В то же время степень обеспеченности запасов и затрат источниками есть причина той ли иной степени платежеспособности, выступающей как следствие обеспеченности.

Наиболее обобщающим показателем является излишек или недостаток источников средств для формирования запасов и затрат, получаемый в виде разницы величины источников средств и величины запасов и затрат. При этом имеется в виду обеспеченность определенными видами источников (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая краткосрочную кредиторскую задолженность и прочие пассивы) гарантирована тождественностью итогов актива и пассива баланса.

Рейтинговые оценки финансовой устойчивости

Для оценки финансовой устойчивости страховой компании существует целая система показателей и публикуемых рейтингов страховых компаний.

За рубежом давно существуют специализированные рейтинговые агентства, которые регулярно публикуют рейтинги страховых компаний и аналитические обзоры их деятельности. Всемирно известными рейтинговыми агентствами являются Standard & Poor’s, Moody’s Investors, Fitch Investors, Duff & Phelps, в которые обращаются многие страхователи и инвесторы для получения квалифицированной информации о деятельности страховщика или перестраховщика.

Для присвоения компании рейтинга анализируется большое количество . Изучаются также управленческий опыт руководства, стратегия маркетинга, политика компании по продаже полисов, политика компании по принятию рисков и их перестрахованию, организационно-управленческая структура, включая анализ материнских и дочерних компаний, инвестиционная политика компании и многое другое.

Литература:

- Кургин Е.А. Страховой менеджмент. - М.: РКонсульт, 2005.

- Никулина Н.Н. и др. Страхование: теория и практика / Н.Н. Никулина, С.В. Березина. - М.: ЮНИТИ, 2007.

- Журавлев Ю.М., Секерж И.Г. Страхование и перестрахование (теория и практика). - М.: 2010.

- Страховое дело: Учебник / Под ред. Л.И. Рейтмана. - М.: «Финансы и статистика», 2009.

- Шахов В.В. Страхование: Учебник. - М.: ЮНИТИ, 2009.

- Щиборщ К. Финансовый анализ деятельности страховой организации // Финансовый бизнес. - 2009. - № 10.

- Юлдашев Р.Т., Тронин Ю.Н. Российское страхование: системный анализ понятий и методология финансового менеджмента. - М.: Анкил, 2009.

Под финансовой устойчивостью страховой организации понимают способность выполнить свои обязательства всем имеющимся у нее имуществом. Естественно, что страховщик имеет внешние и внутренние обязательства Принято внешние обязательства подразделять на страховые и нестраховые (прочие). Если иное не оговаривается специально, то в силу особой значимости страховых обязательств под финансовой устойчивостью прежде всего понимают способность страховщика выполнить свои страховые обязательства 1 .

Финансовая устойчивость страховой организации обеспечивается достаточным и оплаченным уставным капиталом, адекватными принятым обязательствам страховыми резервами, а также принятой системой перестрахования. Использование системы перестрахования предполагает, что на ответственности страховщика остаются только те риски, по которым он может выполнять обязательства, исходя из своих финансовых возможностей. Критерием финансовой устойчивости страховщика обычно принято считать достаточность средств страховых резервов и собственных свободных средств для выполнения обязательств страховщика. Важнейшим показателем финансовой устойчивости страховщика, ее надежности, является платежеспособность.

Под платежеспособностью страховой организации понимается ее способность выполнить свои обязательства в любой момент времени. Как и в случае с финансовой устойчивостью, при оценке платежеспособности обычно, если это не оговорено особо, понимают ее способность выполнить прежде всего страховые обязательства.

Условие о платежеспособности страховщика является более значимым, чем условие о финансовой устойчивости, так как оно накладывает дополнительное требование к активам компании.

_______________________

1 В последнее время на мировом страховом рынке все больше развивается практика продаж не страхового, а так называемого финансового продукта, который наряду со страховыми включает другие услуга финансово-кредитного характера. По этой причине повышается значимость прочих (нестраховых) обязательств страховой организации, что обусловливает при оценке ее финансовой устойчивости и платежеспособности учет всех внешних обязательств, а не только страховых. Внутренние обязательства страховой организации особой специфики не имеют.

Кроме того, что их должно быть достаточно, они должны быть ликвидными той мере, как это необходимо для выполнения страховых обязательств в любой момент времени.

19.4. Оценка платежеспособности страховой организации

Финансовым обеспечением выполнения обязательств по страховым выплатам для страховщика являются сформированные страховые резервы, а также свободные от обязательств собственные средства, называемые чистыми активами. Значимость последнего элемента обусловлена тем, что средств страховых резервов, как правило, не достаточно для выполнения страховых обязательств. Это объясняется прежде всего случайной природой страховых выплат и тем, что в своей профессиональной деятельности страховщик постоянно сталкивается с техническими, нетехническими и инвестиционными рисками (рис. 19.3)

Поскольку страховые резервы рассчитываются по особым методикам, и поэтому их размер достаточно определенен, оценка платежеспособности страховой организации может быть сведена к оценке достаточности размера собственных свободных средств страховщика (чистых активов), которые вместе с активами, покрывающими страховые резервы, используются для выполнения страховых обязательств (рис. 19.4)

Превышение активов страховщика над его обязательствами подтверждает наличие маржи платежеспособности (чистых активов страховщика) - положительной разности между всеми активами страховщика и его обязательствами, которая используется для выполнения страховых обязательств в случае недостаточности средств страховых резервов. Суть действующей в настоящее время методики оценки платежеспособности страховой организации сводится к сопоставлению фактического размера маржи платежеспособности (фактического размера чистых активов страховщика) с ее нормативным размером, рассчитанным по данным оцениваемой страховой организации в соответствии с инструктивными материалами.

Оценка платежеспособности осуществляется в три этапа.

Этап 1. Расчет нормативного размера маржи платежеспособности (нормативного значения чистых активов страховщика), обусловленного спецификой заключенных договоров страхования, а также объемом принятых к выполнению обязательств.

Инструкция предполагает оценку платежеспособности для страховой компании, занимающейся страхованием жизни и иными видами страхования одновременно, поэтому общий нормативный размер маржи платежеспособности рассчитывается как сумма двух слагаемых - для страхования жизни и видов страхования иных, нежели страхование жизни. Для иных видов страхования, нежели страхование жизни, частный нормативный размер маржи платежеспособности Нрв., рассчитывается по формуле:Показатель Р1 указывает на минимальный размер чистых активов, который должна иметь страховая компания исходя из принятых ей страховых обязательств. Он рассчитывается по формуле:

![]()

где ПР - размер страховых премии за период, по которому оценивается платежеспособность (как правило, один год) по договорам страхования, сострахования и принятым в перестрахование, уменьшенный на годовую сумму возвращенных страховых премий, отчислений в резерв предупредительных мероприятий и других отчислений, предусмотренных законодательством.

Показатель Р 2 указывает на минимальный размер чистых активов, который должна иметь страховая компания исходя из выполненных ею страховых обязательств. Он рассчитывается по формуле:

![]()

где СВ - сумма среднегодовых за предшествующие три года изменений резервов убытков и фактических страховых выплат по договорам страхования, сострахования и принятым в перестрахование, за минусом выплат, полученных по регрессным искам.

Поправочный коэффициент k вып рассчитывается за год, предшествующий отчетной дате, как отношение суммы чистых страховых выплат (общих выплат за минусом участия перестраховщиков) и чистых изменений резервов убытков (общих изменений за минусом участия перестраховщиков) к общей сумме страховых выплат изменений резервов убытков. В случае, когда фактическое значений коэффициента не превышает 0,5, его значение принимается равны 0,5; если перестрахования не было, коэффициент равен 1.

Для страхования жизни нормативный размер маржи платежеспособности Нсж рассчитывается по формуле:

где РСЖ- резерв по страхованию жизни на последнюю отчетную дату; k - поправочный коэффициент, рассчитываемый как отношение резерва по страхованию жизни за вычетом участия перестраховщиков к величине указанного резерва. В случае, когда фактическое значение коэффициента меньше 0,85, его значение принимается равным 0,85; если перестрахования не было, коэффициент равен 1.

Нормативный размер обшей маржи платежеспособности Н рассчитывается по формуле:

Если компания занимается страхованием жизни и другими видами страхования и рассчитанный нормативный размер маржи платежеспособности Н оказывается меньше минимальной величины уставного капитала, предусмотренного законодательством, Н устанавливается равным этой законодательно установленной величине.

Этап 2. Определение фактического размера маржи платежеспособности ПЛф -чистых активов.

По российскому законодательству фактический размер маржи платежеспособности, который свидетельствует о фактической платежеспособности, рассчитывается по формуле:

Мпф= (УК + ДК + РК + НП)-(НУ + ЗА + АП + НА + ДЗП), где УК-уставный капитал; ДК-добавочный капитал; РК-резервный капитал; НП -нераспределенная прибыль отчетного года и прошлых лет, НУ - непокрытые убытки отчетного года и прошлых лет; ЗА - задолженность акционеров (участников) по взносам в уставный капитал; АП - собственные акции, выкупленные у акционеров; НА - нематериальные активы; ДЗП -просроченная дебиторская задолженность.

Этап 3. Сопоставление фактического размера маржи платежеспособности с нормативным.

Если фактическая платежеспособного норматива Н, т. е. если соблюдается соотношение ПЛф ≥ Н, можно сделать вывод о том, что страховая организация платежеспособна В ином случае контроль за финансовым оздоровлением страховщика; осуществляется органами надзора за страховой деятельностью.

В рамках Европейского Союза оценка платежеспособности осуществляется раздельно для страховых компаний, занимающихся рисковыми видами страхования, и страховых компаний, занимающихся страхованием жизни. Вступление Российской Федерации в ВТО и Европейский Союз предполагает, в частности, что оценка платежеспособности российских страховых компаний должна быть приведена в соответствие с европейскими и мировыми стандартами.